既然大家都有債在身,究竟我們應該如何定義債務問題?債務問題真的出現時,有以下幾個特徵。如果自己或者身邊的親友出現以下幾個,或全部特徵,已能定義為債務問題。

1. 了解卡數一筆清的概念

卡數分期不斷增加,欠卡數不還,等於利搭利。拖卡數影響信貸評級,影響將來再借

1.1 卡數一筆清是什麼?

大家都知道爭卡數利息極奇高昂,但實際又有幾可怕?信用卡實際年利率(APR)可高達30%至40%。此外,逾期還款、信用卡現金透支等所帶來的財務費用,都足以令消費者債築高台。 舉例說,消費欠下卡數80,000元,以每月只償還最低還款額min.pay、月息2.6%計算,假設沒有新簽賬、年費及其他費用,亦需要約16年才完完全清還欠款,總還款高達214,121,其中利息佔134,121元,可說是一場馬拉松式的還款噩夢。

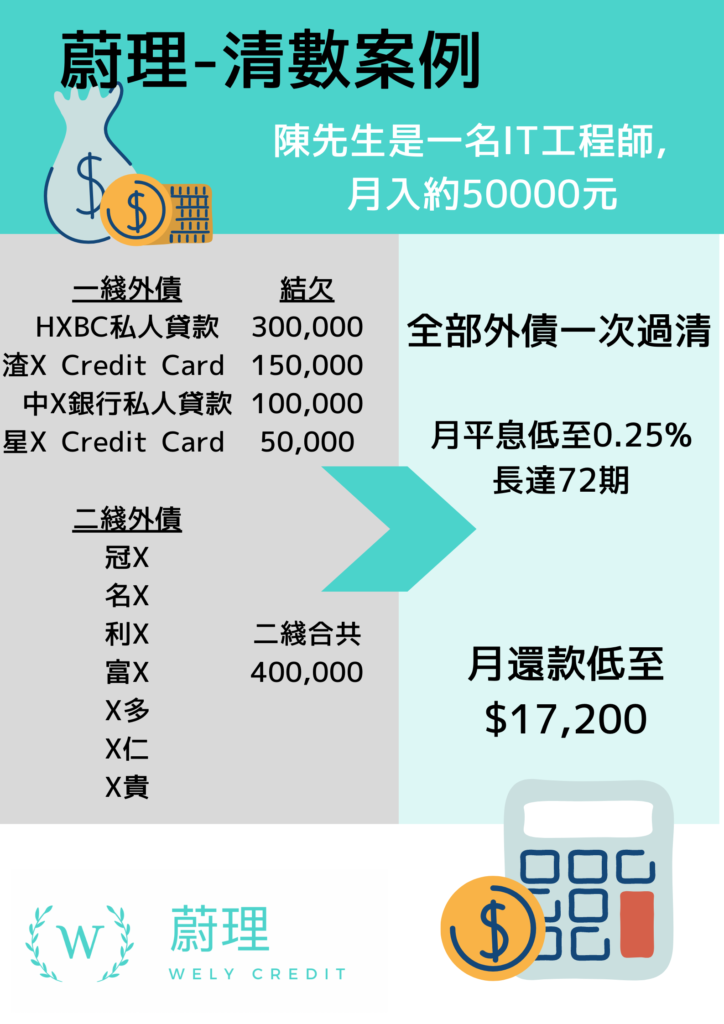

清卡數貸款指將你分散在不同貸款機構包括不同信用卡的卡數、私人貸款等的債務(俗稱「街數」),透過向銀行或財務公司申請一筆利息相對較低的私人貸款,一次過集中處理,清卡數貸款又稱結餘轉戶貸款。

1.2 卡數一筆清的優勢

當你成功申請「結餘轉戶」貸款後,銀行或財務公司就會將這批出的貸款以戶口轉賬或本票方式,直接去找清另一筆或多筆卡數或其他較高息貸款,以後就只需向一間銀行/財務公司還款,亦不再怕記錯不同貸款機構的還款日

2. 簡化您的財務生活

2.1 減少信用卡帳單數量

其實要清卡數最重要是減省非不必要的開支,要明白欲望和需要的分別,下定決心在衣食住行各方面,縮減開支,並切忌因為利率低而過度借貸和過度消費。

2.2 管理財務更輕鬆

還唔到卡數,有周轉服務需要,可向金融機構申請私人貸款,以解燃眉之急。但tu太差,申請貸款有障礙或所批出貸款額未如所需,利息高昂,甚至拒絕批出協助清卡數。慢慢開始借上借,不斷透過借貸還卡數。

2.3 避免遺漏支付帳單

拖卡數影響信貸評級:如果逾期還款,個人信貸報告上會記錄了遲交卡數或拖欠貸款的實際金額、欠款日期及還款日期。 即使遲找卡數1日,有關紀錄亦會保留5年,對信貸評分造成負面影響。 用戶過去2年內申請信用卡或貸款時,銀行及財務公司就用戶信貸背景向TU作出的查詢紀錄。

TU信貸評分標準

信貸評分由最好的A級至最差的J級一共10級

3. 如何實踐卡數一筆清

3.1 瞭解您的信用卡帳單週期

信用卡的出現使生活更加便利,先享受後支付及回饋的優勢也讓人家趨之若鶩,不過享受規享受,刷完卡還是要還債!其中最需要注意以下三個日子:入帳日、結帳日及繳款截止日,

3.2 解決卡數

如果你的個人信貸紀錄理想,你亦可以利用結餘轉戶計劃等私人貸款,解決卡數債務問題。不過Wely提醒大家,利用私人貸款解決債務問題只適用於以較低息的貸款去處理較高息的卡數,以節省整體的利息及手續費支出,而非過度借貸。

3.3 監控消費記錄

香港人隨隨便便也有兩、三張信用卡,一張賺回贈、一張儲里數、一張交雜費,還有其他 … 總之新卡不嫌多,最緊要有用。不過每月收賬單時,數不清的交易數字可令人頭昏腦脹。身兼多卡的麻煩之處,首先是有機會因交漏卡數而要多付利息,即使金額不多也很無謂。另外,多卡也會容易造成帳目雜亂,想查看哪張卡做過甚麼交易,可能要在不同應用程式之間「彈出彈入」

4. 卡數一筆清的申請

清數專家幫你訂立個人清卡數方法,信貸評級重新洗底

4.1 幫你TU信貸評級提升至優良

申請大額清數有咩好處?因應產品特性,大額清數為欠款人帶來不少好處,包括:不用像破產一樣影響生活,也沒有破產記錄一世跟身的情況發生:反而透過大額清數計劃,幫你提升TU評級,讓你日後到大型財務機構用一個靚仔等級TU借“平”錢清卡數。申請大額清數計劃,其目的是讓人清還拖欠卡數或其他私人貸款,因此放款時,可能會把資金直接存入欠款的信用卡戶口,確保借出款項是用作還款之用,助欠款人早日擺脫卡數債務。

4.2 讓生活不受影響

爲客戶財務上提供彈性,推出兼具還款和套現功能的大額清數重組清卡數計劃,通過合作的銀行及財務機構,幫助申請人清數的同時有額外現金到手。大額清數的還款期可以長達72至96個月,讓借款人靈活選擇可承擔的每月供款金額;另外一般私人貸款服務的最高貸款額通常為月薪12倍,用大額清數就可借到18至25倍月薪,方便借款人輕鬆應付更大的財務需要。節省利息及財務費用支出欠卡數多年客戶很可很同時承擔多筆卡數,大額清數能將外債化零為整,把多筆卡數,貸款整合成一筆債款,加上實際年利率較低,故能減低利息及逾期罰款等昂貴支出。

4.3 如果準備申請破產,又一堆二線貸款,有Plan適合我?

除了清卡數外我們還有提供純二線清數服務,幫你慳息慳時間,詳情可參閲二線財務清數。